"湖南通程律师事务所金融大讲堂系列" 系由我所金融团队创办,涵盖案例、法规、分析、创新、银行、资产证券化、基金、PE/VC、公司治理、并购重组、IPO、三板、证券、信托、债市、项目融资、资产管理、担保、财富管理、互联网金融知识等,旨在传递、学习、交流金融业资讯,共同构建金融安全与秩序。》

2信托型(契约型)基金

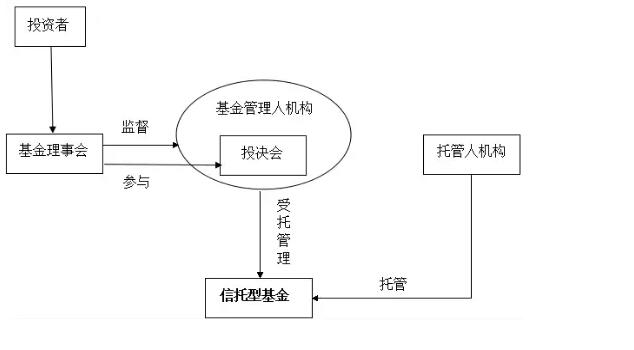

信托型基金本身不具备法律实体地位,其与基金管理人的关系为信托关系,因此信托型基金无法采用自我管理,且需由基金管理人代其行使相关民事权利。根据基金合同的规定,基金管理人可以承担有限责任也可以承担无限责任。基金管理人须先登记为私募基金管理人,再由已登记的私募基金管理人履行信托型基金备案手续。

信托型投资基金的组织架构:

3、公司型基金

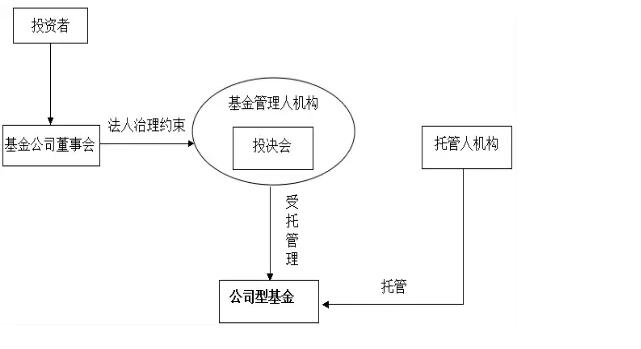

公司型基金本身是一个独立的法人实体,公司股东/投资人以其出资额为限承担有限责任,并共同参与公司治理。因此,公司型基金多采用自我管理,由公司董事会自聘管理团队进行管理。公司型基金也可以委托专业基金管理机构作为受托人具体负责投资运作,采取受托管理的,其管理机构须先登记为私募基金管理人,再由已登记的私募基金管理人履行公司型基金备案手续。公司型基金自聘管理团队进行管理,该自我管理的公司型基金应作为私募基金管理人登记手续,其后由其履行私募基金备案手续。

公司型投资基金的组织架构:

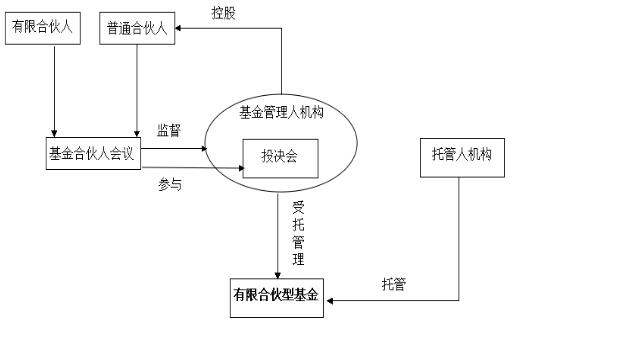

4、合伙型基金

合伙型基金本身也不是一个法人主体,其执行事务合伙人为普通合伙人(GP),GP负责合伙事务并对基金承担无限责任。从基金管理方式上, GP可以自任为私募基金管理人,也可以另行委托专业私募基金管理机构作为管理人具体负责投资管理运作。GP担任基金管理人的,由GP来进行私募基金管理人登记,再由已登记的管理人进行合伙型基金备案;另行委托专业基金管理机构作为受托人具体负责投资运作的,该专业基金管理机构应先登记为私募基金管理人,并由其履行私募基金备案手续。

第二节 私募基金的监督管理要点

2014年8月21日,《私募投资基金监督管理暂行办法》(以下简称“办法”)正式发布实施,意味着多年处于监管模糊地带的私募基金行业进入制度化监管阶段。《办法》的发布实施,一方面,确立符合私募基金行业运作特点的适度监管制度,促进各类私募投资基金健康规范发展;另一方面,为建立健全促进各类私募基金特别是创业投资基金发展的政策体系奠定法律基础。以下主要从《办法》的规定来谈私募投资基金的监管制度:1全口径备案制度 根据《办法》第七条的规定,各类私募基金管理人应当根据基金业协会的规定,向基金业协会申请登记。

根据《办法》第八条的规定,各类私募基金募集完毕,私募基金管理人应当根据基金业协会的规定,办理基金备案手续。2合格投资者标准 私募基金应当向合格投资者募集,单只私募基金的投资者人数累计不得超过《证券投资基金法》、《公司法》、《合伙企业法》等法律规定的特定数量。投资者转让基金份额的,受让人应当为合格投资者且基金份额受让后投资者人数应当符合前款规定。

私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

(三)下列投资者视为合格投资者:a.社会保障基金、企业年金等养老基金,慈善基金等社会公益基金;

b.依法设立并在基金业协会备案的投资计划;

c.投资于所管理私募基金的私募基金管理人及其从业人员;

d.中国证监会规定的其他投资者。

以合伙企业、契约等非法人形式,通过汇集多数投资者的资金直接或者间接投资于私募基金的,私募基金管理人或者私募基金销售机构应当穿透核查最终投资者是否为合格投资者,并合并计算投资者人数。但是,符合第a.b.c.项规定的投资者投资私募基金的,不再穿透核查最终投资者是否为合格投资者和合并计算投资者人数。

3资金募集规则私募基金禁止行为 禁止公开募集

禁止收益承诺风险识别与风险承担能力的评估

私募基金管理人自行销售私募基金的,应当采取问卷调查等方式,对投资者的风险识别能力和风险承担能力进行评估。

私募基金管理人自行销售或者委托销售机构销售私募基金,应当自行或者委托第三方机构对私募基金进行风险评级。4投资运作规则原则 1、基金合同:募集私募证券基金,应当制定并签订基金合同、公司章程或者合伙协议(以下统称基金合同)。基金合同应当符合《证券投资基金法》第九十三条、第九十四条规定。

2、资金的托管:除基金合同另有约定外,私募基金应当由基金托管人托管。基金合同约定私募基金不进行托管的,应当在基金合同中明确保障私募基金财产安全的制度措施和纠纷解决机制。

3、管理原则:同一私募基金管理人管理不同类别私募基金的,应当坚持专业化管理原则;管理可能导致利益输送或者利益冲突的不同私募基金的,应当建立防范利益输送和利益冲突的机制。

4、禁止行为:私募基金管理人、私募基金托管人、私募基金销售机构及其他私募服务机构及其从业人员从事私募基金业务,不得有以下行为:a.将其固有财产或者他人财产混同于基金财产从事投资活动;

b.不公平地对待其管理的不同基金财产;

c.利用基金财产或者职务之便,为本人或者投资者以外的人牟取利益,进行利益输送;

d.侵占、挪用基金财产;

e.泄露因职务便利获取的未公开信息,利用该信息从事或者明示、暗示他人从事相关的交易活动;

f.从事损害基金财产和投资者利益的投资活动;

g.玩忽职守,不按照规定履行职责;

h.从事内幕交易、操纵交易价格及其他不正当交易活动;

i.法律、行政法规和中国证监会规定禁止的其他行为。

5信息披露

私募基金管理人、私募基金托管人应当按照合同约定如实向投资者披露基金投资、资产负债、投资收益分配、基金承担的费用和业绩报酬、可能存在的利益冲突情况以及可能影响投资者合法权益的其他重大信息。

私募基金管理人应当及时填报并定期更新管理人及其从业人员的有关信息、所管理私募基金的投资运作情况和杠杆运用情况,发生重大事项的,应当在 10个工作日内向基金业协会报告。

私募基金管理人应当于每个会计年度结束后的4个月内向基金业协会报送经会计师事务所审计的年度财务报告和所管理私募基金年度投资运作基本情况。6创投基金特别规定 《办法》所称创业投资基金,是指主要投资于未上市创业企业普通股或者依法可转换为普通股的优先股、可转换债券等权益的股权投资基金。鼓励和引导创业投资基金投资创业早期的小微企业。享受国家财政税收扶持政策的创业投资基金,其投资范围应当符合国家相关规定。

基金业协会在基金管理人登记、基金备案、投资情况报告要求和会员管理等环节,对创业投资基金采取区别于其他私募基金的差异化行业自律,并提供差异化会员服务。

中国证监会及其派出机构对创业投资基金在投资方向检查等环节,采取区别于其他私募基金的差异化监督管理;在账户开立、发行交易和投资退出等方面,为创业投资基金提供便利服务。