资产收益权的确定性分析

——从世欣荣和与长安信托等信托合同纠纷案谈起

——金融大讲堂之资产管理系列(三)

根据最高人民法院(2016)最高法民终19号民事判决书查明的事实,本案案情简介如下:

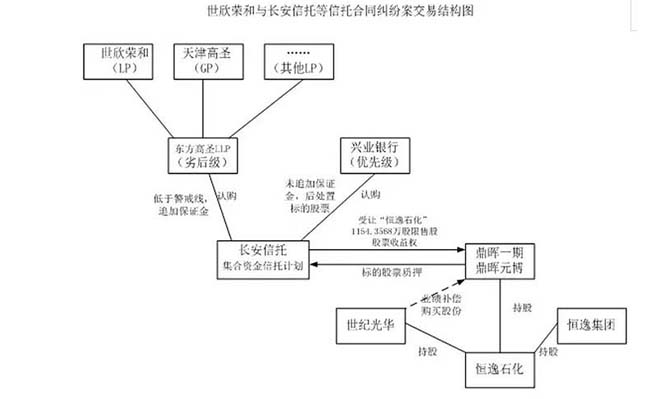

2011年8月,世欣荣和投资管理股份有限公司(以下简称“世欣荣和”)与天津东方高圣股权投资管理有限公司等9名合伙人组建了天津东方高圣诚成股权投资合伙企业(以下简称“东方高圣”)。东方高圣合伙人会议决定将合伙企业资金用于受让“恒逸石化”限售流通股的股票收益权。

为受让“恒逸石化”限售流通股的股票收益权,长安国际信托股份有限公司(以下简称“长安信托”)设立“长安信托·高圣一期分层式股票收益权投资集合资金信托计划” (以下简称“信托计划”),东方高圣以1.12亿余元的资金认购了信托计划的普通受益权和次级受益权,兴业银行股份有限公司上海分行(以下简称“兴业银行”)则认购了信托计划的优先级受益权。

2012年3月15日,长安信托与鼎晖一期、鼎晖元博两只基金签署了《股票收益权转让协议》,约定长安信托以3.1亿元的价格受让两只基金持有的恒逸石化限售流通股股票(共计1154.3568万股,以下简称“标的股票”)在约定期间的收益权(以下简称“标的股票收益权”)。标的股票解禁日为2014年6月8日。约定的收益期间为自长安信托支付全部转让价款之日起至限售期届满后按照长安信托的指示将标的股票全部处置完成之日。标的股票收益权包括标的股票的处置收益及标的股票在约定收益期间所实际取得的股息及红利等孳息。此外,各方作出了股票托管和资金存管的交易安排。同时,长安信托与两只基金签署了《股票质押合同》,将标的股票质押给长安信托以担保《股票收益权转让协议》的履行,并于同年3月26日办理了相应的证券质押登记。

就标的股票的来源,2010至2011年,鼎晖一期、鼎晖元博参加上市公司世纪光华科技股份有限公司(以下简称“世纪光华”)重大资产重组获得恒逸石化的股票。在获得标的股票后,鼎晖一期、鼎晖元博与世纪光华、浙江恒逸集团有限公司(以下简称“恒逸集团”)签署《关于业绩补偿的协议书》及其补充协议,约定在相关会计年度恒逸石化实际盈利未达标的条件下,世纪光华可以人民币1元的价格向恒逸集团、鼎晖一期、鼎晖元博回购后三者持有的恒逸石化股票,回购顺序为先向恒逸集团回购股份,少于补偿股份数量的,向鼎晖一期、鼎晖元博回购股份。

在信托计划存续期间中,由于恒逸石化股价持续低于预警线,且次级受益人东方高圣未按照约定继续追加保证金,限售期满后,长安信托按照优先级受益人兴业银行的指令,解除标的股票质押后变现持仓股票,变现价款未能完全支付优先级受益人本金及收益,次级受益人东方高圣分配信托利益为零。

2015年3月5日,世欣荣和请求东方高圣普通合伙人就东方高圣的信托资金损失向法院提起诉讼。由于普通合伙人未能提起诉讼,世欣荣和为了东方高圣的利益向陕西省高院提起诉讼,认为信托计划的财产不满足信托财产的“确定性”要求,信托计划无效,故请求确认东方高圣与长安信托签订的信托合同无效,并返还认购款以及追加的保证金,赔偿利息损失。

2016年6月6日,最高法院作出二审判决,对该案中信托财产的界定以及信托财产的确定性进行了详细的分析,并认定信托计划有效。

综合以上案情,该案涉及的交易结构图如下:

1、信托财产“确定性”规则是否仅适用于信托设立时?

《信托法》(2001)第7条第1款规定,设立信托,必须有确定的信托财产,并且该信托财产必须是委托人合法所有的财产。因此,实务中大部分人认为信托财产的“确定性”仅是信托设立时的要求,一旦信托生效,信托财产就不需要满足“确定性”要求。

在本案中,长安信托以及一审法院均持有该种观点。一审法院认为,该案的信托财产应是东方高圣交付给长安信托的资金,而不是用信托资金购买的标的股票,因此信托财产是确定的。鼎晖一期、鼎晖元博在本案中不是信托法律关系的委托人,其持有并转让给长安信托的股票是一种买卖法律关系,并不是委托法律关系,其转让的标的股票不是信托财产,其转让标的确定性与否,不影响信托合同的法律关系。

最高法院二审判决认为,因受托人管理运用、处分信托财产而取得的财产也应归入信托财产[1],长安信托以承诺信托而取得的资金从鼎晖一期、鼎晖元博处受让标的股票收益权系运用信托财产,故标的股票收益权亦属于信托财产。

基于最高法院的该等判决理由,笔者认为,《信托法》第11条第2项关于“信托财产不能确定的,信托无效”的规定,并不局限于信托的设立,应适用于信托计划的设立、运行、清算分配等各个阶段,并且无论信托财产的形态。

2、资产收益权能否满足信托财产的“确定性”?

最高法院二审判决认为,信托法律关系中信托财产的确定是要求信托财产从委托人自有财产中隔离和指定出来,而且在数量和边界上应当明确,即,信托财产应当具有明确性和特定性,以便受托人为实现信托目的对其进行管理运用、处分。

本案中,长安信托与鼎晖一期、鼎晖元博在《股票收益权转让协议》中约定,标的股票收益权内容包括标的股票的处置收益及标的股票在约定收益期间所实际取得的股息及红利等孳息。该约定明确了标的股票收益权的数量、权利内容及边界,已经使得标的股票收益权明确和特定,长安信托也完全可以管理运用标的股票收益权。因此,信托财产无论是东方高圣交付给长安信托的资金,还是长安信托以该等资金从鼎晖一期、鼎晖元博处取得的标的股票收益权,均系确定。

基于最高法院的该等判决理由,笔者认为,信托财产“确定性”的内容包括信托财产的明确性和特定性,资产收益权应当明确和特定,即:

资产收益权的内涵和外延必须明确。作为基础资产的资产收益权,需要通过交易文件详细约定基础资产本身以及相应收益的权利内容、数量、边界等。如果约定不具体,可能会导致资产收益权不明确。

资产收益权应当特定,能够独立于委托人(原始权益人)或财产出让人的其他固有财产。因此,我们在交易中需要设置将资产收益权所对应的资产与委托人(原始权益人)或财产出让人的其他固有财产相区分的机制。在本案中,交易各方就标的股票设置托管方以及存管银行,并设置了标的股票质押,以实现隔离。

3、在先权利是否影响信托财产的“确定性”?

在本案中,由于就标的股票存在业绩补偿的安排,即在恒逸石化业绩不达标的情形下,世纪光华有权要求按照约定回购包括标的股票在内的股票。那么,世纪光华就标的股票享有的该等在先权利是否影响信托财产的“确定性”?

最高法院二审判决认为,世纪光华就标的股票享有的该等权利一旦满足行使条件,标的股票上世纪光华回购权益就需与长安信托的收益权进行协调。标的股票需进行权益协调的问题,与标的股票收益权确定与否的问题,属不同法律问题,二者没有法律上的关联。标的股票权益协调可以按照法律的规定予以解决,权益协调并不当然导致长安信托丧失标的股票收益权。此外,最高法院还认为,因长安信托为保障标的股票收益权实现已取得了标的股票的质押权,在标的股票上长安信托的权利优先于世纪光华。从事实上来看,世纪光华并没有回购标的股票,世纪光华回购权益并未对标的股票收益权产生实际影响。

基于最高法院的该等判决理由,笔者认为,在先权利并非不能影响信托财产的“确定性”。根据《信托法》第17条第1款第1项的规定,设立信托前债权人已对该信托财产享有优先受偿的权利,债权人依法行使该权利的,有权就信托财产强制执行。所以,笔者认为,该等情形虽非信托无效的情形,但是,信托财产一旦被强制执行,整个交易将落空。在本案中,因世纪光华享有的在先权利系合同债权,最高法院结合权利的性质、设立质押以及事实上发生的情况综合认定世纪光华的回购权益并不影响信托财产的“确定性”。因此,在实务中,需要对归入信托财产的财产进行详细的了解,确认其权利的“清洁性”;如果存在相关权利,应结合相关权利的设立时间、具体内容等综合分析判断其是否影响相应的交易。

三余论

本案作为公报案例,虽然没有指导案例一样的参考效力,但是法院作为一个摆事实讲道理的地方,该案的参考意义还是显而易见的。正如本文第二部分所述,本案生效判决对资产收益权的“确定性”作出了一个详细的分析,对以后的司法实践以及交易安排具有重要的借鉴意义。至于资产收益权的信托或其资产证券化的有效性问题,还需具体问题具体分析。

(以上分析仅供一般性参考,不应视为本所及本所律师针对特定事务的法律意见或依据。)

[1]《信托法》(2001)第14条规定,受托人因承诺信托而取得的财产是信托财产。受托人因信托财产的管理运用、处分或者其他情形而取得的财产,也归入信托财产。法律、行政法规禁止流通的财产,不得作为信托财产。法律、行政法规限制流通的财产,依法经有关主管部门批准后,可以作为信托财产。